Le Plan Épargne en Actions (PEA) est un support qui vous permet d’investir dans des entreprises françaises ou internationales. Ce produit est incontournable pour valoriser votre épargne et préparer votre retraite.

Il vise à dynamiser une partie de votre patrimoine tout en bénéficiant d’un cadre fiscal avantageux sur vos gains.

Choisir l’offre de gestion sous mandat pour gérer votre PEA, c’est bénéficier de l’expertise d’un professionnel des marchés financiers et de son savoir-faire.

1.Comment ça fonctionne ?

Qu’est-ce qu’un PEA ?

- Une enveloppe combinant souplesse de fonctionnement et avantages fiscaux.

- Des versements pouvant aller jusqu’à 150 000 € par contribuable (300 000 € pour un couple).

- Transférabilité simple du PEA d’un établissement financier à un autre, tout en conservant son antériorité fiscale.

- Un large choix de supports d’investissement en actions européennes.

- Ouverture du PEA possible pour les Personnes Physiques majeures et fiscalement domiciliées en France.

Quelles sont les différences avec un PEA-PME ?

PEA : Entreprises cotées en bourse françaises ou internationales MAIS le rendement est parfois moins élevé que sur les entreprises éligibles au PEA-PME.

150 000 € par personne (versement max.)

PEA-PME : PME, c’est-à-dire des entreprises à taille humaine, positionnées sur un marché de niche MAIS le risque de défaillance est plus grand que pour des sociétés cotées éligibles au PEA. 75 000 € par personne (versement max.)

Attention : Les plafonds de versement sont cumulables. Il est possible d’investir jusqu’à 225 000 € pour une personne (150 000 € sur un PEA + 75 000 € sur un PEA-PME).

Le PEA et le PEA-PME profitent de la même fiscalité. Aucun impôt n’est dû tant que vous ne retirez pas votre épargne du PEA ou PEA-PME (même si vous vendez, achetez des titres dans votre plan).

En cas de retrait, fiscalité des gains ?

Retrait avant 5 ans :

Impôt au taux de 12,8 % (ou barème de l’impôt sur le revenu)

+ Prélèvements sociaux 17,2 %

Retrait après 5 ans :

Exonéré d’impôt

+ Prélèvements sociaux 17,2 %

- Points de vigilance

Le PEA est un placement qui comporte des risques de perte de votre investissement initial (pas de garantie en capital et supports d’investissement risqués par nature).

Votre épargne n’est pas bloquée mais elle n’est pas disponible pour autant :

- Si les marchés financiers sont en baisse, il faudra attendre des conditions plus favorables pour vendre vos titres et récupérer votre épargne.

- Si votre PEA à moins de 5 ans, les gains seront taxés à l’impôt, il faudra attendre pour bénéficier d’une exonération. De plus une sortie avant 5 ans entraine la clôture du plan.

- Si vous avez investi sur des PME, la liquidité n’est pas instantanée car il y a un peu moins de transactions sur ce marché.

Vous devez avoir en tête que le PEA est un placement à moyen/long terme.

Vous ne pouvez détenir qu’un seul PEA et un seul PEA-PME (tous établissements bancaires confondus). Si vous n’êtes plus satisfait de la gestion de votre placement, vous pouvez le clôturer puis en ouvrir un nouveau auprès d’un autre établissement (vous serez obligé de vendre sous les titres alors que ce n’est pas forcément le meilleur moment et vous perdrez l’avantage fiscal pour une détention de + 5 ans).

Autre option, transférer votre PEA vers un autre établissement. Vous conservez la date d’ouverture de votre placement (dont l’avantage fiscal à + 5 ans) et n’avez pas à vendre vos titres, ils seront transférés.

Si votre PEA est ouvert depuis plus de 5 ans, vous pouvez le convertir en rente viagère défiscalisée (pas d’impôt, seuls les prélèvements sociaux de 17,2 % sont dus sur une fraction de la rente) pour recevoir un revenu complémentaire à vie.

Attention : Cette décision est irrévocable et à partir de ce moment-là, votre capital n’est plus disponible.

Si vous décédez, votre PEA est clôturé mais les titres ne sont pas vendus. Ce sont vos héritiers qui décideront de les vendre ou les conserver (selon l’état des marchés financiers). La valorisation de votre PEA au jour de votre décès sert de base pour calculer les droits de succession.

- Avantages et inconvénients du PEA et PEA-PME

AVANTAGES :

– Cadre fiscal avantageux pour les gains.

– Gain potentiel élevé.

– Investir dans des entreprises françaises ou internationales.

INCONVENIENTS :

– Risque de perte du capital.

– Un seul PEA et PEA-PME par personne.

- Qu’est-ce que la gestion sous mandat ?

La gestion sous mandat est différente de la gestion libre. En optant pour la gestion sous mandat, vous déléguez la gestion de votre portefeuille à des professionnels de la gestion. Ces derniers ont toute latitude pour agir et organiser le portefeuille, tout en respectant les orientations que vous aurez fixées.

Ainsi, bien que le gérant agisse librement selon ses convictions et ses propres analyses du marché, il s’adapte aux objectifs de chacun, au profil et à l’horizon de placements prédéfinis.

- Mise en place

Vous pensez pouvoir sélectionner les titres sur lesquels vous voulez investir, suivre vos placements régulièrement, faire des arbitrages, ne pas paniquer en cas de baisse des marchés financiers ?

OUI : Vous pouvez ouvrir votre PEA et le gérer par vous-même (les banques en ligne proposent un choix large de titres).

NON : Déléguez la gestion de votre PEA à un expert (mandat de gestion) qui va prendre les décisions à votre place.

- Exemple

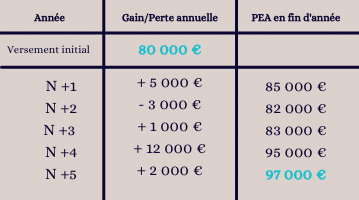

Thomas, 55 ans, dispose d’une épargne sur livret d’un montant de 80 000 €. Il veut valoriser son capital très peu rémunéré.

Il décide d’ouvrir un PEA et de placer la somme en plusieurs fois (pour réduire le risque de perte en investissement à des périodes économiques différentes, tous les 2 mois par exemple). Si Thomas ne souhaite pas s’occuper de la gestion de son PEA, il peut donner un mandat de gestion adapté à son profil de risque. Les 5 premières années, Thomas ne fait aucun retrait. Les arbitrages entre les titres ne donnent lieu à aucune fiscalité.

Si Thomas avait ouvert un compte-titres, il aurait dû calculer la plus et moins-value sur chaque cession de titres (arbitrage) et acquitter l’impôt et les prélèvements sociaux de l’année de ces cessions.